Пенсионная отчетность в 2026 году: кто должен сдавать в СФР, в какие сроки и как заполнить отчет ЕФС-1

Полезность

статьи

Содержание

- Кто должен регистрироваться в СФР и подавать отчетность

- Какие отчеты нужно подавать в СФР

- Как заполнять отчет ЕФС-1

- Структура ЕФС-1 включает титульный лист и несколько разделов, которые подаются в определенные сроки в зависимости от событий. Например, при приеме или увольнении на работу, выходе сотрудника на пенсию или в декрет.

- Сроки подачи отчета

- Что делать, если в отчете СФР допущены ошибки

- Какие штрафы действуют при неподаче отчета

- В заключение

Юридические и физические лица, индивидуальные предприниматели обязаны подавать отчеты в СФР. Условие начинает действовать с первого официально нанятого сотрудника: по трудовому договору или договору ГПХ, для последней категории есть особые условия. Рассказываем, как подается отчетность в Пенсионный фонд в 2026 году. Рассматриваем законодательную базу, унифицированную форму и сроки.

Кто должен регистрироваться в СФР и подавать отчетность

С 2023 года Пенсионный фонд и Фонд социального страхования объединены в СФР – Социальный фонд России. Отчетность в СФР подают:

- Юридические лица. Регистрируются автоматически на основании данных из ЕГРЮЛ. Их налоговая служба передает в СФР в течение трех рабочих дней после создания компании. Дополнительно подавать заявления или уведомления для постановки на учет не требуется.

- Индивидуальные предприниматели, заключающие трудовые договоры. С 2023 года процедура автоматизирована. ИП не подают заявление на регистрацию, а статус страхователя присваивается на основании отчета ЕФС-1 (подраздел 1.1). Отчет направляется в фонд не позднее следующего рабочего дня после приема первого сотрудника.

- ИП, заключающие договоры ГПХ с уплатой взносов на травматизм. Обязаны подать заявление на регистрацию самостоятельно в течение 30 календарных дней. Это зафиксировано в статье 6 Федерального закона № 125-ФЗ. Лучше проходить регистрацию заранее: для уведомления о начале договора ГПХ подраздел 1.1 формы ЕФС-1 подается не позднее следующего рабочего дня после даты заключения документа.

- Лица, самостоятельно и добровольно уплачивающие страховые взносы. Это могут быть ИП и разные категории специалистов: адвокаты, нотариусы и другие, занимающиеся частной практикой. Регистрация самостоятельная, выполняется для обеспечения страхового стажа и права на оплату периодов временной нетрудоспособности.

- Физические лица. Сюда входят те, кто заключает трудовые договоры или ГПХ с уплатой страховых взносов. Например, при найме домашнего персонала. Регистрируются в СФР самостоятельно.

Пройти регистрацию можно онлайн на сайте СФР или Госуслугах, лично – при посещении территориального отделения СФР или МФЦ. Также документы можно отправить по почте заказным письмом с подтверждением.

Какие отчеты нужно подавать в СФР

В 2026 году для пенсионной отчетности используется единая форма ЕФС-1. С 2023 года она применяется вместо четырех упраздненных отчетов: СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС. Объединяет данные о страховом стаже, трудовой деятельности, заработной плате и других выплатах, взносах на травматизм. Единая форма закреплена Приказом СФР № 2281.

Работодатели, в штате которых числится менее 10 сотрудников, подают отчет в бумажном или электронном виде. Если в компании больше 10 сотрудников, то отчет подается только в электронном виде через СЭДО.

Переход на электронный документооборот упрощен, если компания уже использует современные системы. Например, платформа HRlink автоматизирует работу с внутренним кадровым документооборотом и имеет модули интеграции для бесшовного обмена данными с внешними рабочими сервисами.

Если вы только задумываетесь о переходе на КЭДО и не знаете, с чего начать, скачайте «Гайд по оценке и внедрению КЭДО». И разберитесь, нужно ли это конкретно вашей компании.

Как заполнять отчет ЕФС-1

Структура ЕФС-1 включает титульный лист и несколько разделов, которые подаются в определенные сроки в зависимости от событий. Например, при приеме или увольнении на работу, выходе сотрудника на пенсию или в декрет.

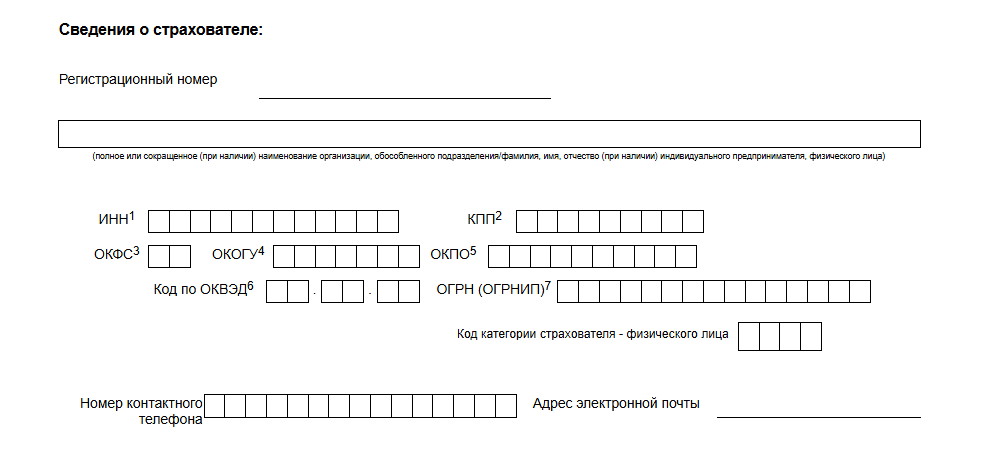

Титульный лист

Титульный лист формы ЕФС-1 предназначен для идентификации страхователя – работодателя. Является обязательным при подаче любого из разделов отчета. Что здесь фиксируется:

- регистрационный номер страхователя, присвоенный СФР;

- наименование страхователя: юрлица – полное название из учредительных документов, ИП – полное имя без сокращений;

- идентификационный номер налогоплательщика из свидетельства о постановке на учет;

- код причины постановки на учет: обязателен для юридических лиц, ИП оставляют поле пустым;

- коды: ОГРН или ОГРНИП, ОКВЭД, ОКФС, ОКОГУ, ОКПУ;

- код категории страхователя – физического лица: указывает на тип работодателя, например, нотариус, ИП или простое физлицо;

- номер контактного телефона и адрес электронной почты;

- сведения о страхователе, за которого предоставляются сведения. Данный блок заполняется в исключительных случаях, например, когда отчетность подает правопреемник за реорганизованную компанию.

В нижней части указывается должность руководителя, ставятся подпись, дата и печать.

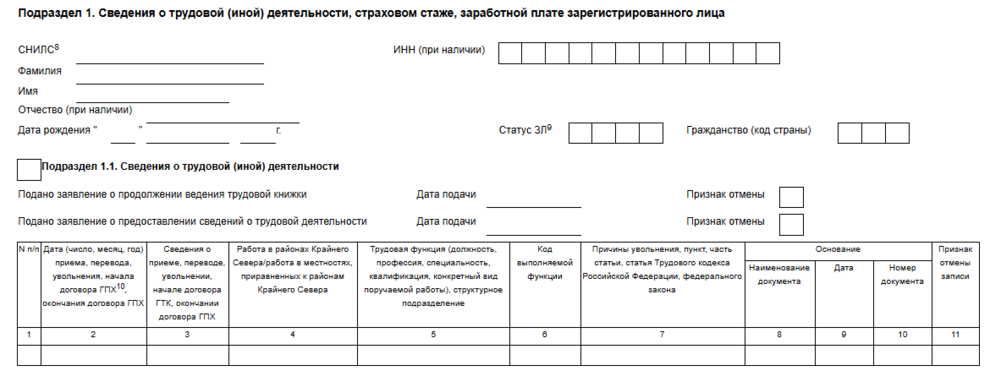

Раздел 1, подраздел 1

Сюда вносятся данные о зарегистрированном лице:

- номер СНИЛС;

- ИНН;

- полное имя;

- дата рождения;

- статус зарегистрированного лица;

- гражданство.

Статус обозначается буквенным кодом, например, «ГРФ» – гражданин Российской Федерации, «ПЖИГ» – иностранцы или лица без гражданства, которые постоянно проживают на территории РФ.

Подраздел 1.1

Этот блок заменил форму СЗВ-ТД. Содержит сведения о приеме, переводе, увольнении по трудовым договорам, а также о начале и окончании действия договоров ГПХ с застрахованными лицами. Как заполнять:

- Графа 1 – номер по порядку, здесь и в других разделах.

- Графа 2 – дата мероприятия: прием или перевод, увольнение, начало или окончание договора ГПХ.

- Графа 3 – сведения о мероприятии: прописывается заглавными буквами, например, «ПРИЕМ», «ПЕРЕВОД», «НАЧАЛО ДОГОВОРА ГПХ».

- Графа 4 – работа в районах Крайнего Севера или зонах, которые к таким районам приравнены.

- Графа 5 – должность сотрудника и структурное подразделение согласно штатному расписанию. Через пробел вписывается код вида трудового договора: «0» – бессрочный, «0.1» – срочный до 6 месяцев, «0.2» – срочный более 6 месяцев, «1» – совместительство бессрочное, «1.1» – совместительство до 6 месяцев, «1.2» – совместительство более 6 месяцев.

- Графа 6 – код выполняемой функции из классификатора профессий. Состоит из 5 цифр в формате «XXXX.X», например, для бухгалтера – 2411.6. Если оформляется договор ГПХ, вместо цифрового кода указывается: «ДГПХ» – для работ и услуг, «ДАВТ» – авторский заказ, «ЛДПИ» – лицензионный договор. При приеме на дистанционную работу в графе прописывается специальный код: «ДИСТ» – дистанционная работа, «НДОМ» – надомно, «НЕПД» или «НЕПН» – неполный рабочий день или неделя соответственно.

- Графа 7 – причина увольнения. Указывается по ТК РФ, например: «Пункт 3 части первой статьи 77 Трудового кодекса Российской Федерации».

- Графы 8, 9, 10 – основание: наименование документа, дата и номер соответственно.

Срок подачи зависит от события:

- увольнение или прием сотрудника, заключение/расторжение договора ГПХ, приостановление или возобновление договора – не позднее следующего рабочего дня;

- перевод, установление новой квалификации, переименование работодателя – до 25 числа следующего месяца.

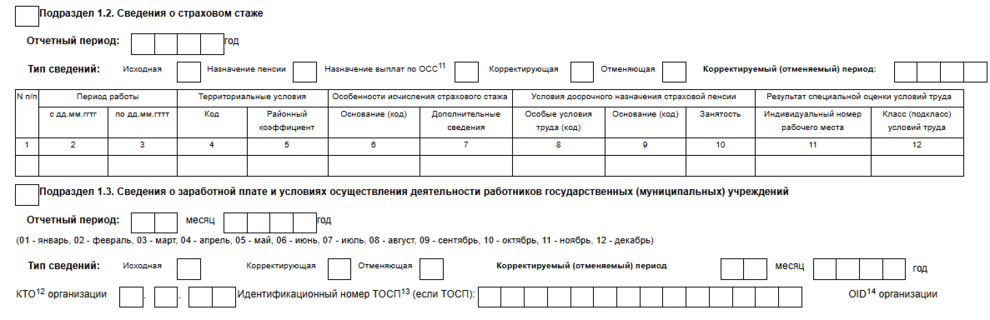

Подраздел 1.2

Этот блок заменил форму СЗВ-СТАЖ. Его заполняют не на всех работников, а только на тех, на кого распространяется статья 11 Федерального закона № 27-ФЗ. Речь идет о сотрудниках, которые в течение отчетного периода имели особенности в стаже: государственные должности, работа в особых климатических условиях или на вредном производстве, другие. Дополнительно – подача сведений о работниках, которые воспользовались правом на отпуск по беременности и родам. Какие пункты здесь есть:

- Графы 2 и 3 – дата начала и окончания работы в отчетном периоде.

- Графы 4 и 5 – код и районный коэффициент для сотрудников, которые вели деятельность в районах Крайнего Севера и приравненных к ним местностях. Например, для районов Крайнего Севера указывается код «РКС».

- Графа 6 – основания. Фиксируется код особенности работы, например: «ВОДОЛАЗ» – работа под водой, «СЕЗОН» – сезонная промышленность.

- Графа 7 – дополнительные сведения. Прописываются коды для периодов, которые не включаются в обычный стаж: «БОЛЬН» – временная нетрудоспособность, «ДЕКРЕТ» – отпуск по беременности и родам.

- Графы 8 и 9 – особые условия труда и основания. Проставляются коды, если деятельность дает право на досрочную пенсию. Например, код «27-1» для вредных и опасных условий труда.

- Графа 10 – занятость. Заполняется в том случае, если в графах 6 и 9 стоят соответствующие коды. Для педагогов и медиков прописывается доля ставки, для водолазов – время пребывания под водой, для летчиков – налетанные часы.

- Графа 11 – данные оценки СОУТ. Работодатель указывается номер основного рабочего места сотрудника по карте СОУТ.

- Графа 12 – класс или подкласс условий труда по СОУТ.

Аналогичен принципу заполнения СЗВ-СТАЖ, основные изменения затронули графы 5, 10, 11 и 12. Срок подачи подраздела – ежегодно до 25 января года, следующего за отчетным. В случае выхода на пенсию или ухода в декрет отчет подается в течение 3 календарных дней со дня запроса от СФР или заявления работника.

Подраздел 1.3

Подраздел сдают только муниципальные учреждения, зафиксированные Приказом Минтруда № 900н. Является аналогом упраздненных форм СИоЗП и СИоРУн. Срок подачи – ежемесячно до 25 числа месяца, следующего за отчетным.

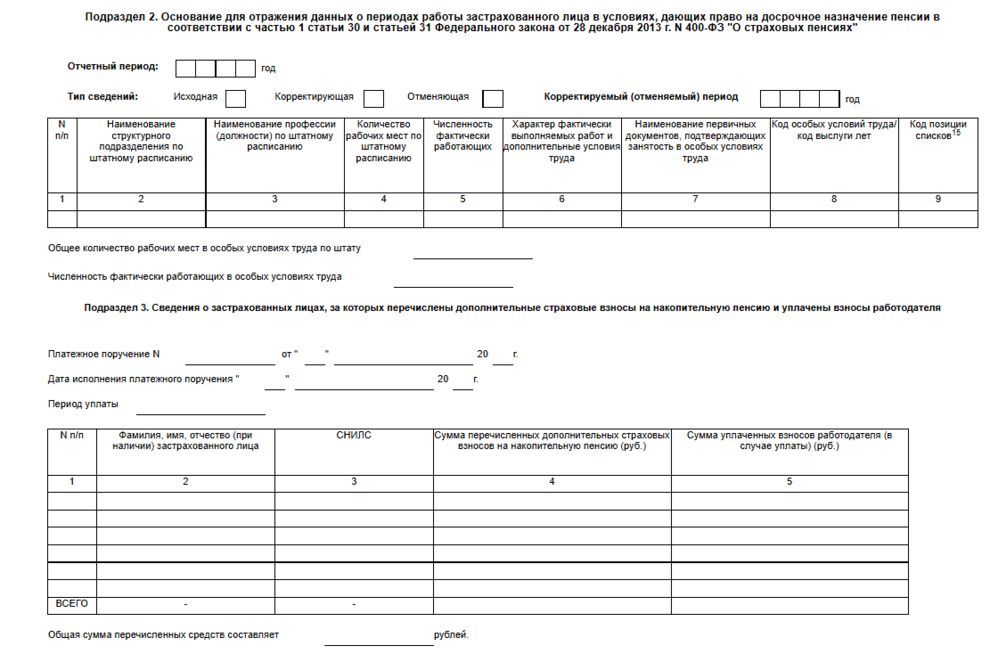

Раздел 1, подраздел 2

Подраздел 2 является аналогом раздела 5 формы ОДВ-1. Подается вместе с подразделом 1.2 в случаях, когда сотрудник выполнял работы, связанные с опасными или вредными условиями труда. Речь идет о работах, дающих право на досрочное назначение страховой пенсии, что зафиксировано в статьях 30 и 31 Федерального закона № 400-ФЗ.

Раздел 1, подраздел 3

Аналог ДСВ-3, заполняется для сотрудников, за которых работодатель перечисляет дополнительные взносы на накопительную пенсию. В подразделе фиксируется количество взносов по каждому работнику. Срок подачи – ежеквартально до 25 числа месяца, который следует за отчетным кварталом.

Раздел 2

Раздел 2 – наследник формы 4-ФСС, содержит сведения о взносах на травматизм. Немного видоизменен за счет нового поля «Льготы» – оно предназначено для страхователей, которые имеют право на уплату взноса в размере 60% от действующего тарифа.

В шапке раздела 2 обязательно указывается среднесписочная численность работников, количество работающих инвалидов и сотрудников, занятых на работах с вредными и опасными условиями труда. Он состоит из следующих подразделов:

- Подраздел 2.1. Фиксируются данные для расчета сумм страховых взносов – это профзаболевания и страхование от несчастных случаев.

- Подраздел 2.1.1. Подраздел заполняют не все компании, а только те, у которых есть подразделения, выделенные в самостоятельные классификационные единицы (СКЕ). Сюда входят компании с СКЕ, муниципальные и государственные организации, часть деятельности которых финансируется из бюджета, работодатели с тарифами или надбавками за травматизм.

- Подраздел 2.2. Сведения о временно направленных работниках по договору с ИП или юрлицами.

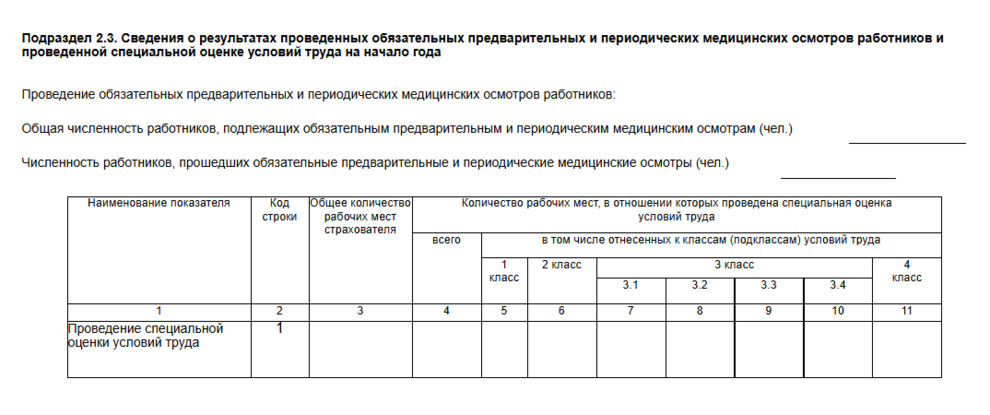

- Подраздел 2.3. Вносятся сведения о медосмотрах и СОУТ. Заполнение обязательно для всех, данные указываются по состоянию на начало года. Новые ИП и юрлица, которые не имеют нужных данных в начале года, заполняют графы нулями.

Срок подачи – ежеквартально до 25 апреля, июля, октября и января.

Сроки подачи отчета

Установлены следующие сроки:

| Событие | Сроки |

| Подраздел 1.1, раздел 1 | |

| Прием, увольнение, приостановление и возобновление трудового договора, начало или окончание договора ГПХ | Не позднее следующего рабочего дня |

| Другие кадровые события у работников по ТД, переход на электронную трудовую книжку | До 25 числа следующего месяца |

| Подраздел 1.2, раздел 1 | |

| Сведения о стаже | Ежегодно до 25 января |

| Выход на пенсию или уход в декрет | В течение трех рабочих дней |

| Подраздел 1.3, раздел 1 | |

| Выплаты работникам из бюджетной сферы | Ежемесячно до 25 числа |

| Подраздел 2, раздел 1 | |

| Особенности условий труда | Ежегодно до 25 января |

| Подраздел 3, раздел 1 | |

| Отчисления на накопительную пенсию | Ежеквартально до 25 числа месяца, который следует за отчетным кварталом |

| Раздел 2 | |

| Все подразделы: 2.1, 2.1.1., 2.2, 2.3 | Ежеквартально до 25 апреля, июля, октября и января |

Если истечение срока подачи выпадает на праздничный или выходной день, то разрешен перенос на ближайший рабочий день. Например, 25 января 2026 года выпадает на воскресенье, поэтому срок подачи можно перенести на понедельник 26 января.

Что делать, если в отчете СФР допущены ошибки

СФР проверяет все поступающие отчеты, выявленные ошибки маркирует цифрами и поясняющими кодами:

- 20 – небольшие ошибки, например, нет причины увольнения;

- 30 – серьезные: ФИО и СНИЛС не соответствуют данным СФР;

- 50 – критические: некорректный ИНН страхователя или электронная подпись, проблемы с xml-файлом.

Полный список кодов с расшифровкой ошибок доступен в Приказе СФР № 2315. При коде 20 отчет считается принятым, 30 – требуется выполнение корректировки, в случае с 50 отчет не принимается и нужна повторная подача. Исправленный отчет необходимо подать в СФР в течение пяти рабочих дней с даты получения уведомления.

Какие штрафы действуют при неподаче отчета

Ответственность зависит от типа нарушения, регулируется разными нормативными актами. Например:

- непредставление подразделов 1.1, 1.2, 1.3 и 3 раздела 1. Начисляются 500 рублей за каждого сотрудника, сведения о котором не были сданы вовремя. Санкция применяется к организации или ИП согласно статье 17 Федерального закона № 27-ФЗ;

- непредставление электронной отчетности при более чем 10 сотрудниках в штате. Размер штрафа составляет 1000 рублей по статье 17 Федерального закона № 27-ФЗ;

- не переданы сведения о застрахованном лице. Начисляются 200 рублей штрафа за каждый документ, что регламентирует статья 15.2 Федерального закона № 255-ФЗ.

При первом нарушении компания может получить предупреждение, последующие – наказываются штрафом.

В заключение

Для передачи данных в Социальный фонд России используется форма ЕФС-1. Она содержит разделы и подразделы, которые нужно подавать в строго регулируемые законодательством сроки. Компании, в штате которых числится менее 10 сотрудников, самостоятельно выбирают форму подачи: электронная или бумажная. В остальных случаях нужно использовать СЭДО.